Lektion 9: Anlagevermögen und AfA buchen

Inhalt:

Lernziele

- Anschaffungskosten im Anlagevermögen (AV) = Anschaffungspreis - Anschaffungspreisminderungen + Nebenkosten

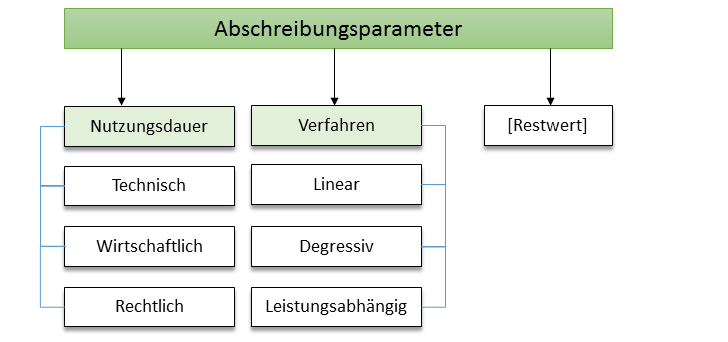

- Abschreibungen (Steuerrecht: Absetzungen für Abnutzung) vom AV verteilen die Anschaffungs- oder Herstellungskosten auf die Nutzungsdauer und werden linear, degressiv oder leistungsabhängig vorgenommen.

Video

Top Lektion 9: Buchungen im Anlagevermögen

Anschaffung + Abschreibung im Anlagevermögen

- Anlagevermögen (AV) dient dem Unternehmen dauerhaft (§ 247 HGB)

- Posten des AV (§ 266 HGB)

- Immaterielle Vermögensgegenstände

- Sachanlagen

- Finanzanlagen

Schema Ermittlung der Anschaffungskosten gemäß § 255 HGB:

| Anschaffungspreis | Kaufpreis netto (ohne USt) | |

| ./. | Anschaffungspreisminderungen | Rabatt, Skonto |

| + | Anschaffungsnebenkosten | Transportkosten, Zoll, Fundament, Montage |

| + | nachträgliche Anschaffungskosten | Erweiterung oder wesentliche Verbesserung |

| = | Anschaffungskosten |

Abschreibung (im Steuerrecht Absetzung für Abnutzung = AfA): Verteilung der Anschaffungskosten auf die Nutzungsdauer

- Zunächst Aktivierung der Anschaffungskosten (erfolgsneutral)

- AfA = erfolgswirksame Verteilung der Anschaffungskosten als Aufwand über die Nutzungsdauer

- Verursachungsgerechte Aufwandsberücksichtigung

Buchung bei Anschaffung:

| Technische Anlagen und Maschinen | 275.000,- | an | Verbindlichkeiten aus | 327.250,- |

| Vorsteuer | 52.250,- | Lieferung und Leistung |

Top Lektion 9: Buchungen im Anlagevermögen

Abschreibungsmethoden

Die Anschaffungs-/ Herstellungskosten von selbständigen, abnutzbaren Wirtschaftsgütern sind grundsätzlich im Wege der AfA über die betriebsgewöhnliche Nutzungsdauer zu verteilen. Wirtschaftsgüter sind abnutzbar, wenn sich deren Nutzbarkeit infolge wirtschaftlichen oder technischen Wertverzehrs erfahrungsgemäß auf einen beschränkten Zeitraum erstreckt. Grund und Boden gehört zu den nicht abnutzbaren Wirtschaftgütern. Immaterielle Wirtschaftsgüter sind z. B. erworbene Firmen- oder Praxiswerte.

- Lineare AfA:

at = AHK ND - Degressive AfA

- jährliche Kalkulation der AfA vom Restwert, z.B. 20% p.a.

- rechnerisch nie Restwert 0 erreichbar

- Wechsel von degressiv auf linear, wenn lineare AfA > degressive AfA

- Leistungsabhängige AfA:

at = AHK * wt ∑ twt

Scheiden Wirtschaftsgüter z. B. aufgrund Verkauf, Entnahme oder Verschrottung bei Zerstörung aus dem Betriebsvermögen aus, so ist hier der Restbuchwert als Betriebsausgabe zu berücksichtigen. Das gilt nicht für Wirtschaftsgüter des Sammelpostens. Der Restbuchwert ergibt sich regelmäßig aus den Anschaffungs-/ Herstellungskosten bzw. dem Einlagewert, ggf. vermindert um die bis zum Zeitpunkt des Ausscheidens berücksichtigten AfA-Beträge und Sonderabschreibungen. Für nicht abnutzbare Wirtschaftsgüter des Anlagevermögens ist der Zeitpunkt der Vereinnahmung des Veräußerungserlöses maßgebend.

Tipp: Kostenloser AfA-Rechner. Weitere Informationen zu AfA-Methoden sowie steuerrechtlich normierten Nutzungsdauern finden Sie auf AfA-Tabelle.net

Besondere steuerrechtliche Abschreibungsmethoden

- Aufwand: Anschaffungskosten unter 150 Euro müssen nicht aktiviert werden, sondern werden sachgerecht als Aufwand verbucht.

- Geringwertige Wirtschaftsgüter (GWG): Anschaffungskosten von mehr als 150 € -> Nach § 6 Abs. 2 EStG können die Anschaffungs-/ Herstellungskosten bzw. der Einlagewert von abnutzbaren, beweglichen und einer selbständigen Nutzung fähigen Wirtschaftsgütern des Anlagevermögens in voller Höhe als Betriebsausgaben abgezogen werden, wenn die um einen enthaltenen Vorsteuerbetrag verminderten Anschaffungs-/Herstellungskosten bzw. deren Einlagewert für das einzelne Wirtschaftsgut 410 € nicht übersteigen (GWG). Voraussetzung: GWG sindin ein besonderes, laufend zu führendes Verzeichnis aufzunehmen.

- Sammelposten: Für abnutzbare, bewegliche und selbständig nutzungsfähige Wirtschaftsgüter, deren Anschaffungs-/ Herstellungskosten bzw. deren Einlagewert 150, aber nicht 1.000 € übersteigen, kann nach § 6 Abs. 2a EStG im Wirtschaftsjahr (Wj.) der Anschaffung/ Herstellung oder Einlage auch ein Sammelposten gebildet werden. Dieses Wahlrecht kann nur einheitlich für alle im Wj. angeschafften/ hergestellen bzw. eingelegten Wirtschaftsgüter in Anspruch genommen werden. Im Fall der Bildung eines Sammelpostens können daher im Wirtschaftsjahr lediglich die Aufwendungen für Wirtschaftsgüter mit Anschaffungs- oder Herstellungskosten bis 150 € als GWG berücksichtigt werden; bei Anschaffungs- oder Herstellungskosten von über 1.000 € sind die Aufwendungen über die voraussichtliche Nutzungsdauer zu verteilen.

- Sonderabschreibungen: Bei beweglichen Wirtschaftsgütern können neben der Abschreibung nach § 7 Abs. 1 oder 2 EStG im Jahr der Anschaffung/ Herstellung und in den vier folgenden Jahren Sonderabschreibungen nach § 7g Abs. 5 EStG bis zu insgesamt 20 % der Anschaffungs-/Herstellungskosten in Anspruch genommen werden. Die Sonderabschreibungen können nur in Anspruch genommen werden, wenn im Wj. vor Anschaffung oder Herstellung der Gewinn ohne Berücksichtigung des Investitionsabzugsbetrages 100.000 € nicht überschreitet. Land- und Forstwirte können den Investitionsabzugsbetrag auch in Anspruch nehmen, wenn zwar die Gewinngrenze überschritten ist, der Wirtschaftswert bzw. Ersatzwirtschaftswert von 125.000 € aber nicht. Darüber hinaus muss das Wirtschaftsgut im Jahr der Anschaffung oder Herstellung und im darauf folgenden Wj. in einer inländischen Betriebsstätte Ihres Betriebs ausschließlich oder fast ausschließlich (mindestens zu 90 %) betrieblich genutzt werden (BMF-Schreiben vom 08.05.2009, BStBl 2009 I S. 633).

- Gebäudeabschreibung: Bei Gebäuden gilt eine normierte Nutzungsdauer von 50 Jahren bzw. bei Altbauten (vor 1.1.1925) von 40 Jahren ab Anschaffung bzw. Herstellung - egal wie alt das Gebäude tatsächlich ist. Die AfA muss linear erfolgen (2% bzw. 2,5%). Ausnahme s.u. Denkmal-AfA. Mehr Infos auf Steuerrechner24.de

- Denkmalschutz: Mehr Infos zur erhöhten steuerliche Abschreibung für Immobilien mit Denkmalschutz gemäß § 7i EStG finden Sie AfA-Tabelle.net

Top Lektion 9: Buchungen im Anlagevermögen

Anlagenverwaltung mit Buchhaltungssoftware

Angeschaffte, hergestellte oder in das Betriebsvermögen eingelegten Wirtschaftsgüter des Anlagevermögens sind mit dem Anschaffungs-/ Herstellungsdatum, den Anschaffungs-/ Herstellungskosten und den vorgenommenen Abschreibungen in besondere, laufend zu führende Verzeichnisse aufzunehmen. Falls neben der normalen AfA weitere Abschreibungen (z. B. außergewöhnliche Abschreibungen) erforderlich werden, sind diese ebenfalls hier einzutragen. Herabsetzungsbeträge nach § 7g Abs. 2 EStG sind ebenfalls einzutragen

Buchhaltungssoftware mit Anlagenverwaltung und elektronischer Umsatzsteuervoranmeldung per Elster: Buchhaltungssoftware MS-Buchhalter kostenlos zum Download. So können Sie alle Anlagenbuchungen nachvollziehen und üben. Oder Sie testen unsere online Buchhaltung

Top Lektion 9: Buchungen im Anlagevermögen

Zusammenfassung

- Anschaffungskosten des Anlagevermögens (AV) werden mit Anschaffungspreis, Anschaffungspreisminderungen und -nebenkosten aktiviert

- Abschreibungen periodisieren den Aufwand erfolgswirksam.

- Abschreibungsmethoden: linear, degressiv oder leistungsabhängig

Top Lektion 9: Buchungen im Anlagevermögen

Inhalt:

- Grundlagen der Buchführung

- System der Buchführung

- Technik der doppelten Buchführung

- Organisation der Buchhaltung

- Umsatzsteuer buchen

- Wareneingang buchen

- Warenausgang buchen

- Buchung von Lohn + Gehalt

- Buchung von Anlagevermögen + AfA (Abschreibungen)

- Sonstige Buchungen

- Rechnungsabgrenzung buchen

- Grundlagen des Jahresabschlusses

- Kassenbuch: So führt man eine Kasse richtig

- Grundsätze der ordnungsgemäßen Buchführung (GoB)

Top Lektion 9: Buchungen im Anlagevermögen