Lektion 2: System der doppelten Buchführung

Inhalt:

Lernziele

- Inventar und Inventur als Basis für Bilanz

- Bilanz = Aktiva + Passiva

- Geschäftsvorfälle werden auf Bestands- (Aktiv- + Passiv-) + Erfolgskonten (Aufwands- und Ertragskonten = Unterkonto Eigenkapital) gebucht

- Zugänge auf Bestandskonten werden auf derselben Seite gebucht wie die Anfangsbestände (Aktivkonto im Soll), Abgänge auf der anderen Seite (Aktivkonto im Haben)

- Aufwendungen werden im Soll + Erträge im Haben gebucht

- Erfolg (Gewinn bzw. Verlust) = Erträge ./. Aufwendungen

Top Lektion 2: System der Buchführung

Video

Top Lektion 2: System der Buchführung

Inventar und Inventur

- § 240 I HGB: Pflicht Inventar aufzustelen

- Inventar wird durch Inventur (Bestandsaufnahme) ermittelt

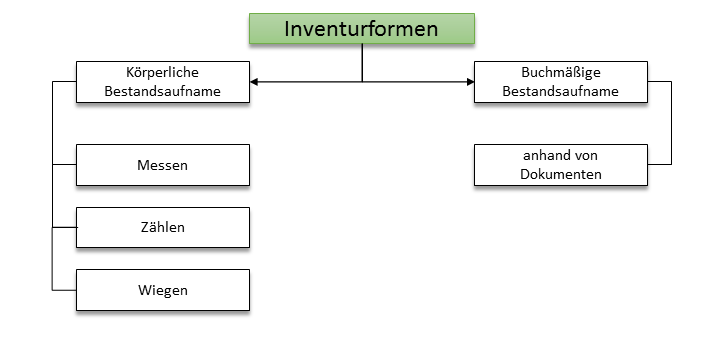

Definition: Eine Inventur ist eine Bestandsaufnahme allen Vermögens und aller Schulden eines Unternehmens zu einem bestimmten Stichtag. Es handelt sich dabei um einen sehr genauen Vorgang, bei dem alles gezählt und notiert wird. Alle Vermögensgegenstände und Schulden eines Unternehmens müssen dazu in eine Liste eingetragen werden.

Eine Inventur ist eine systematische Bestandsaufnahme von Waren, Produkten oder Vermögenswerten eines Unternehmens. Dabei wird der tatsächliche Bestand mit dem erfassten Bestand in der Buchhaltung abgeglichen, um mögliche Abweichungen zu identifizieren und zu korrigieren.

Eine Inventur kann auf verschiedene Arten durchgeführt werden, wie zum Beispiel durch eine physische Bestandsaufnahme, bei der die tatsächliche Anzahl von Produkten oder Vermögenswerten gezählt und mit den Bestandsdaten abgeglichen wird. Eine Inventur kann aber auch durch die Nutzung von elektronischen Systemen und Datenbanken durchgeführt werden, um den Bestand zu erfassen und abzugleichen.

Inventuren sind wichtig, um einen genauen Überblick über den Bestand und den Wert des Unternehmens oder der Organisation zu erhalten und um Fehler in der Buchhaltung oder im Warenwirtschaftssystem zu identifizieren und zu korrigieren. Sie werden in der Regel einmal im Jahr durchgeführt, um den Jahresabschluss zu erstellen und um den Steuerbehörden genaue Informationen zu liefern.

Nach § 240 Abs. 2, § 242 Abs. 1 und 2 HGB haben Kaufleute für den Schluss eines jeden Geschäftsjahres ein Inventar, eine Bilanz und eine Gewinn- und Verlustrechnung aufzustellen. Das Inventar, in das die einzelnen Vermögensgegenstände nach Art, Menge und Wert genau aufzunehmen sind (BFH vom 23.6.1971 - BStBl II S. 709), ist aufgrund einer körperlichen Bestandsaufnahme (Inventur) zu erstellen.

Das Geschäftsjahr darf zwölf Monate nicht überschreiten. Das Inventar ist innerhalb einer dem ordnungsmäßigen Geschäftsgang entsprechenden Frist aufzustellen.

Welche Inventurarten gibt es?

Es gibt verschiedene Inventurarten, die ein Unternehmen durchführen kann. Einige davon sind:

- Stichtagsinventur: Bei der Stichtagsinventur werden die Warenbestände eines Unternehmens exakt zum Bilanzstichtag am Ende des Geschäftsjahres erfasst.

- Zeitnahe Stichtagsinventur

- Permanente Inventur

- Stichprobeninventur

- Verlegte Inventur

Top Lektion 2: System der Buchführung

Bilanz

Der Kaufmann hat ein den tatsächlichen Verhältnissen entsprechendes Bild seines Vermögens und seiner Schulden für den Beginn des Handelsgewerbes und für den Schluss eines jeden Geschäftsjahres zu vermitteln (Eröffnungsbilanz, Bilanz). Für die Eröffnungsbilanz gelten die Vorschriften über den Jahresabschluss entsprechend, soweit sie die Bilanz betreffen.

Er hat für den Schluss eines jeden Geschäftsjahres eine Gegenüberstellung der Aufwendungen und Erträge des Geschäftsjahres (Gewinn- und Verlustrechnung) aufzustellen.

Die Bilanz und die Gewinn- und Verlustrechnung bilden den Jahresabschluss.

Der Jahresabschluss ist nach den Grundsätzen ordnungsmäßiger Buchführung aufzustellen.

Er muss klar und übersichtlich gegliedert sein.

Der Jahresabschluss ist innerhalb einer dem ordnungsmäßigen Geschäftsgang entsprechenden Frist aufzustellen.

Der Jahresabschluss ist in deutscher Sprache und in Euro aufzustellen.

Der Jahresabschluss ist von dem Kaufmann unter Angabe des Datums zu unterschreiben. Sind mehrere persönlich haftende Gesellschafter vorhanden, so haben alle zu unterzeichnen.

In den Jahresabschluss sind, soweit gesetzlich nichts anderes bestimmt ist, alle Vermögensgegenstände, Schulden, Rechnungsabgrenzungsposten sowie Aufwendungen und Erträge aufzunehmen. Vermögensgegenstände sind beim Eigentümer anzusetzen; ist ein Vermögensgegenstand nicht diesem, sondern einem anderen wirtschaftlich zuzurechnen, so hat dieser ihn anzusetzen. Schulden sind beim Schuldner anzusetzen. Der Unterschiedsbetrag, um den der Kaufpreis für den Erwerb eines Unternehmens den Wert der individuellen Vermögenswerte des Unternehmens abzüglich der Schulden zum Zeitpunkt des Erwerbs überschreitet (Goodwill).

Die Verrechnung von Aktivposten mit Passivposten, von Aufwendungen mit Erträgen, von Rechten an Grundstücken mit Lasten auf Grundstücken ist nicht zulässig. Vermögensgegenstände, die dem Zugriff aller übrigen Gläubiger entzogen sind und ausschließlich dazu dienen, Schulden aus Altersversorgungsverpflichtungen oder vergleichbaren langfristig fälligen Verpflichtungen zu erfüllen, sind mit diesen Schulden zu verrechnen. Übersteigen die beizulegenden Zeitwerte der Vermögensgegenstände die Höhe der Schulden, ist der übersteigende Betrag in einem gesonderten Posten zu aktivieren.

Die im vorhergehenden Jahresabschluss angewandten Bilanzierungs- und Bewertungsmethoden sind beizubehalten.

In der Bilanz sind das Anlagevermögen, das Umlaufvermögen, das Eigenkapital, die Schulden und die Rechnungsabgrenzungsposten gesondert auszuweisen und hinreichend aufzugliedern.

Im Anlagevermögen sind nur Vermögensgegenstände auszuweisen, die dazu bestimmt sind, dauernd dem Geschäftsbetrieb zu dienen.

In der Bilanz dürfen nicht angesetzt werden

Aufwendungen für die Gründung des Unternehmens,

Aufwendungen für die Beschaffung des Eigenkapitals und

Aufwendungen für den Erwerb von Versicherungsverträgen.

Selbst geschaffene immaterielle Vermögensgegenstände des Anlagevermögens dürfen aktiviert werden. 2Selbst geschaffene Marken, Drucktitel, Verlagsrechte, Kundenlisten oder vergleichbare immaterielle Vermögensgegenstände des Anlagevermögens dürfen nicht aktiviert werden.

- Inventar dient als Basis für Bilanz

- Bilanz: Vermögen (Aktiva) und Schulden (Passiva)

- Links: Aktiva = Vermögen = Mittelverwendung

- Rechts: Passiva = Mittelherkunft

- §§ 242, 247 HGB: wesentliche Vorschriften zur Bilanz

- Bilanz zu Beginn und Ende jedes Geschäftsjahres (Schlussbilanz = Eröffnungsbilanz des nächsten Jahres)

- Gliederung nach Verbleibensdauer im Unternehmen in Anlage- (AV) und Umlaufvermögen (UV), Eigen- (EK) und Fremdkapital (FK) sowie Rechnungsabgrenzungsposten (RAP)

- Wichtig: ∑ Aktiva = ∑ Passiva (Weil das Eigenkapital die Differenz (auch Saldo) aus Vermögen - Schulden ist)

Aktiva

- AV: Vermögensgegenstände, die dem Betrieb dauerhaft (länger als 1 Jahr) dienen (§ 247 HGB)

- Gebäude, Anlagen, Maschinen, Software, etc.

- UV: Vermögensgegenstände, die kurzfristig im Unternehmen verbleiben, wie z.B.

- Vorräte zum Verkauf, Forderungen aus Lieferung und Leistung, etc.

Passiva

- EK: Kapital von Eigentümern

- FK: Kapital von Gläubigern

- Banken: Kredit

- Lieferanten: Lieferantenkredit

Top Lektion 2: System der Buchführung

Eröffnungsbilanz und Buchen auf Konten

Die Eröffnungsbilanz listet sämtliche Vermögensgegenstände und Schulden eines Unternehmens bei der Gründung und zu Beginn eines neuen Geschäftsjahres auf. Die Bilanzposten müssen nun nach und nach als einzelne Unterkonten in das Eröffnungsbilanzkonto gebucht werden. Für die Eröffnungsbuchung wird das Konto Eröffnungsbilanzkonto genutzt.

- Bestandskonten (Aktiva + Passiva) übernehmen die Bestände der Bilanz

- Änderungen der Bilanzpositionen während des Geschäftsjahres werden in Konten erfasst

Konto

| Aktivkonto

| Passivkonto

|

- Erfolgsneutrale Geschäftsvorfälle

- Erfolgsneutrale Geschäftsvorfälle haben keine Auswirkung auf das Eigenkaptial (Reinvermögen)

- Aktivtausch: Forderungen gehen auf der Bank ein -> Bank(+) an Forderungen(-)

- Passivtausch: Umschuldung von kurzfristigen Verbindlichkeiten in einen langfristigen Kredit -> Verbindlichkeiten(-) an Kredit(+)

- Aktiv-Passiv-Mehrung (Bilanzverlängerung): Kauf einer Maschine auf Kredit -> Maschine(+) an Kredit(+)

- Aktiv-Passiv-Minderung (Bilanzverkürzung): Tilgung eines Lieferantenkredits durch Überweisung -> Verbindlichkeiten(-) an Bank(-)

Bilanzberichtigung

Bilanzberichtigung: Ist ein Bilanzansatz unrichtig, so kann der Steuerpflichtige nach § 4 Abs. 2 Satz 1 EStG den Fehler durch eine entsprechende Erklärung gegenüber dem Finanzamt berichtigen (Bilanzberichtigung). Ein Bilanzansatz ist unrichtig, wenn er unzulässig ist, das heißt, wenn er gegen zwingende Vorschriften des Einkommensteuerrechts oder des Handelsrechts oder gegen die für Zwecke der Einkommensteuer zu beachtenden handelsrechtlichen Grundsätze ordnungsmäßiger Buchführung verstößt. - Sätze 3 bis 8 nicht abgedruckt, da überholt durch BFH vom 31.1.2013 (BStBl II S. 317)i - 9Soweit eine Bilanzberichtigung nicht möglich ist, ist der fehlerhafte Bilanzansatz grundsätzlich in der Schlussbilanz des ersten Jahres, dessen Veranlagung geändert werden kann, erfolgswirksam zu korrigieren. 10Bei Land- und Forstwirten mit vom Kalenderjahr abweichendem Wirtschaftsjahr müssen beide der Schlussbilanz zugrunde liegenden Veranlagungen (§ 4a Abs. 2 Nr. 1 EStG) änderbar sein.

Berichtigung einer einer bestandskräftigen Veranlagung zugrunde liegenden Bilanz: Die Berichtigung einer Bilanz, die einer bestandskräftigen Veranlagung zugrunde liegt, ist nur insoweit möglich, als die Veranlagung nach den Vorschriften der Abgabenordnung, insbesondere nach § 164 Abs. 1, § 173 oder § 175 Abs. 1 Satz 1 Nr. 2 AO, noch geändert werden kann oder die Bilanzberichtigung sich auf die Höhe der festgesetzten Steuer nicht auswirken würde (BFH vom 27.3.1962 - BStBl III S. 273 und vom 5.9.2001 - BStBl 2002 II S. 134).

Die Berichtigung eines unrichtigen Bilanzansatzes in einer Anfangsbilanz ist nicht zulässig, wenn diese Bilanz der Veranlagung eines früheren Jahres als Schlussbilanz zugrunde gelegen hat, die nach den Vorschriften der AO nicht mehr geändert werden kann, oder wenn der sich bei einer Änderung dieser Veranlagung ergebende höhere Steueranspruch wegen Ablaufs der Festsetzungsfrist erloschen wäre (BFH vom 29.11.1965 - BStBl 1966 III S. 142). Unter Durchbrechung des Bilanzenzusammenhangs kann ausnahmsweise eine Berichtigung der Anfangsbilanz des ersten Jahres, auf dessen Veranlagung sich die Berichtigung auswirken kann, in Betracht kommen, wenn ein Steuerpflichtiger zur Erlangung erheblicher ungerechtfertigter Steuervorteile einen Aktivposten vorsätzlich zu hoch oder einen Passivposten vorsätzlich zu niedrig angesetzt hat, ohne dass eine Änderung der Veranlagung des Jahres, in dem sich der unrichtige Bilanzansatz ausgewirkt hat, möglich ist (BFH vom 3.7.1956 - BStBl III S. 250).

Eine Bilanzberichtigung kann nur der Steuerpflichtige selbst vornehmen (BFH vom 13.6.2006 - BStBl 2007 II S. 94). Hält das Finanzamt eine Bilanz für fehlerhaft, darf es diese Bilanz der Besteuerung nicht zugrunde legen und muss eine eigene Gewinnermittlung durch Betriebsvermögensvergleich mit ggf. geänderten Werten auf der Grundlage der Bilanz durchführen (BFH vom 4.11.1999 - BStBl 2000 II S. 129 und vom 31.1.2013 - BStBl II S. 317).

Das Finanzamt ist an die rechtliche Beurteilung, die der vom Steuerpflichtigen aufgestellten Bilanz und ihren einzelnen Bilanzansätzen zugrunde liegt, auch dann nicht gebunden, wenn diese Beurteilung aus der Sicht eines ordentlichen und gewissenhaften Kaufmanns im Zeitpunkt der Bilanzaufstellung vertretbar war. Dies gilt auch für eine zu diesem Zeitpunkt von Verwaltung und Rechtsprechung vertretene, später aber geänderte Rechtsauffassung (BFH vom 31.1.2013 - BStBl II S. 317).

Eine Bilanz kann berichtigt werden, wenn ein in ihr enthaltener Ansatz nicht gegen die Grundsätze ordnungsmäßiger Buchführung, sondern nur gegen steuerliche Vorschriften verstößt. Kann eine Bilanz auf verschiedenen Wegen berichtigt werden, obliegt die Wahl des Berichtigungsweges dem Unternehmer (BFH vom 14.3.2006 - BStBl II S. 799).

Absetzung für Abnutzung (AfA): Wurden in den Vorjahren im Hinblick auf eine zu niedrige Bemessungsgrundlage zu geringe Absetzungen für Abnutzung (AfA) geltend gemacht, kann die letzte Anfangsbilanz gewinnwirksam berichtigt werden, indem der zutreffende höhere Anfangswert um die tatsächlich vorgenommenen Absetzungen vermindert in die Bilanz eingestellt wird (BFH vom 29.10.1991 - BStBl 1992 II S. 512, 516). H 7.4 (Unterlassene oder überhöhte Abschreibung).

Die Voraussetzungen für eine Bilanzberichtigung sind für die Einkommensteuer und die Gewerbesteuer getrennt zu prüfen. Eine Bilanzberichtigung für Zwecke der Gewerbesteuer steht daher einer entsprechenden einkommensteuerlichen Korrektur in einem späteren VZ nicht entgegen (BFH vom 6.9.2000 - BStBl 2001 II S. 106).

Wurden in den Vorjahren Sonderabschreibungen im Rahmen einer zulässigen Bilanzänderung anderweitig verteilt, sind die fehlerhaften Ansätze in den Bilanzen der Folgejahre nach den Grundsätzen des Bilanzenzusammenhangs zu korrigieren (BFH vom 25.10.2007 - BStBl 2008 II S. 226).

Maßgeblicher Zeitpunkt für die Frage, welche Bilanz zu berichtigen ist (Bilanz der Fehlerquelle oder eine spätere Bilanz), ist der Zeitpunkt der Einspruchsentscheidung, da das Finanzamt in dieser abschließend über die Frage der Bilanzberichtigung entscheidet (BFH vom 19.7.2011 - BStBl II S. 1017).

Bilanzänderung

Bilanzänderung: Sind steuerrechtlich, in den Fällen des § 5 EStG auch handelsrechtlich, verschiedene Ansätze für die Bewertung eines Wirtschaftsguts zulässig und kann der Steuerpflichtige dementsprechend zwischen mehreren Wertansätzen wählen, so trifft er seine Entscheidung durch Abgabe der Steuererklärung gegenüber dem Finanzamt. Eine Änderung dieser Entscheidung zugunsten eines anderen zulässigen Ansatzes ist eine Bilanzänderung. Eine Bilanzänderung liegt nicht vor, wenn sich für den Steuerpflichtigen die Möglichkeit zur erstmaligen Ausübung des Wahlrechts erst nach Abgabe der Bilanz ergibt. Eine Bilanzänderung ist zulässig, wenn sie in einem engen zeitlichen und sachlichen Zusammenhang mit einer Bilanzberichtigung steht und soweit sich die Bilanzberichtigung auf den Gewinn auswirkt. Ein enger zeitlicher und sachlicher Zusammenhang zwischen Bilanzberichtigung und Bilanzänderung setzt voraus, dass sich beide Maßnahmen auf dieselbe Bilanz beziehen und die Bilanzänderung unverzüglich nach der Bilanzberichtigung vorgenommen wird. Bei einer Mitunternehmerschaft beziehen sich beide Maßnahmen auf die Bilanz der Mitunternehmerschaft (Gesamthandsbilanz, Ergänzungsbilanz und Sonderbilanz); z.B. kann eine Bilanzberichtigung in der Gesamthandsbilanz eine Bilanzänderung in der Ergänzungsbilanz oder der Sonderbilanz des oder der Mitunternehmer ermöglichen.

Der enge zeitliche und sachliche Zusammenhang zwischen Bilanzberichtigung und Bilanzänderung setzt voraus, dass sich beide Maßnahmen auf dieselbe Bilanz beziehen. Die Änderung der Bilanz eines bestimmten Wirtschaftsjahres ist danach unabhängig davon, auf welche Wirtschaftsgüter oder Rechnungsabgrenzungsposten sich die Berichtigung dieser Bilanz bezieht, bis zur Höhe des gesamten Berichtigungsbetrages zulässig. Ein zeitlicher Zusammenhang liegt darüber hinaus nur dann vor, wenn die Bilanz unmittelbar im Anschluss an eine Bilanzberichtigung geändert wird (BMF vom 18.5.2000 - BStBl I S. 587).

Der Zusammenhang einer Bilanzänderung mit einer Bilanzberichtigung ist auch dann gegeben, wenn die Gewinnänderung im Rahmen der Bilanzberichtigung auf der unterbliebenen oder fehlerhaften Erfassung von Entnahmen und Einlagen beruht (BFH vom 31.5.2007 - BStBl 2008 II S. 665); außerbilanzielle Gewinnerhöhungen berühren dagegen keinen Bilanzansatz und berechtigen daher nicht zu einer Bilanzänderung (BMF vom 13.8.2008 - BStBl I S. 845).

Im Rahmen einer zulässigen Bilanzänderung kann der Steuerpflichtige ihm zustehende, aber im Jahr der Bilanzänderung noch nicht oder nicht in voller Höhe in Anspruch genommene Sonderabschreibungen erstmals oder in erhöhter Höhe in Anspruch nehmen. Dies gilt auch dann, wenn er die im Jahr der Bilanzänderung noch nicht ausgeschöpften Sonderabschreibungen bereits in den Bilanzen der Folgejahre in Anspruch genommen hat (BFH vom 25.10.2007 - BStBl 2008 II S. 226).

Gewinn i.S.d. § 4 Abs. 2 Satz 2 EStG ist der Bilanzgewinn i.S.d. § 4 Abs. 1 EStG und nicht der steuerliche Gewinn. § 4 Abs. 2 Satz 2 EStG erlaubt daher eine Bilanzänderung nur in Höhe der Gewinnänderung, die sich in der Steuerbilanz infolge der Bilanzänderung nach § 4 Abs. 2 Satz 1 EStG ergibt, nicht aber in Höhe der steuerlichen Gewinnänderung, die sich infolge einer Bilanzänderung ergibt, die auf einer Hinzurechnung außerhalb der Steuerbilanz beruht (>BFH vom 27.5.2020 - BStBl I S. 772).

Die Bilanzänderungsgrundsätze gelten auch für die Änderung der Überleitungsrechnung, die der Steuerpflichtige seiner Steuererklärung anstelle einer gesonderten Steuerbilanz nach § 60 Abs. 2 Satz 1 EStDV beifügt (>BFH vom 27.5.2020 - BStBl II S. 779).

Top Lektion 2: System der Buchführung

Gewinn- und Verlustrechnung (GuV)

Erfolgswirksame Geschäftsvorfälle werden auf

- Buchung Aufwandskonten im SOLL (Eigenkapitalminderung), z.B. Materialaufwand, Löhne, Mietaufwand

- Buchung Ertragskonten im HABEN (Eigenkapitalmehrung): z.B. Umsatzerlöse, Zinserträge

- Erfolg (Gewinn bzw. Verlust) = Erträge ./. Aufwendungen

Die Erfolgskonten sind ein Unterkonto des Eigenkapitals, da Erträge das EK vermehren bzw. Aufwände dieses vermindern. Darum wird der Gewinn bzw. Verlust auch über das Eigenkapitalkonto abgeschlossen. Bei einem Gewinn, also Reinvermögensvermehrung erhöht sich das Eigenkapital und damit bliebt ∑ Aktiva = ∑ Passiva

Top Lektion 2: System der Buchführung

Zusammenfassung

- Bilanz hat 2 Seiten = Aktiva + Passiva und ist auf einen Stichtag aufgestellt (Bestandsgrößen)

- Bilanz wird in Konten aufgelöst + Geschäftsvorfälle werden auf Bestands- und Erfolgskonten (Stromgrößen) gebucht

- Zugänge auf Bestandskonten werden auf derselben Seite gebucht wie die Anfangsbestände, Abgänge gegenüber

- Aufwendungen werden im Soll, Erträge im Haben gebucht

- Erfolg (Gewinn bzw. Verlust) = Erträge ./. Aufwendungen

Lektionen: Buchhaltung lernen

Erlernen Sie die Grundlagen der Buchführung Schritt für Schritt – von Soll und Haben über die Umsatzsteuer bis hin zum Jahresabschluss.